Introduction aux options

Cet article est accompagné d’une vidéo disponible sur YouTube. Si vous souhaitez la consulter, vous pouvez cliquer ici ou sur la vignette ci-dessus.

Principes fondamentaux des contrats d'options

Une option est un accord qui donne à son détenteur la possibilité, mais pas l’obligation, d’acheter ou de vendre un actif financier à un prix fixe, appelé prix d’exercice, soit dans un délai spécifié, soit à une date prédéterminée (échéance).

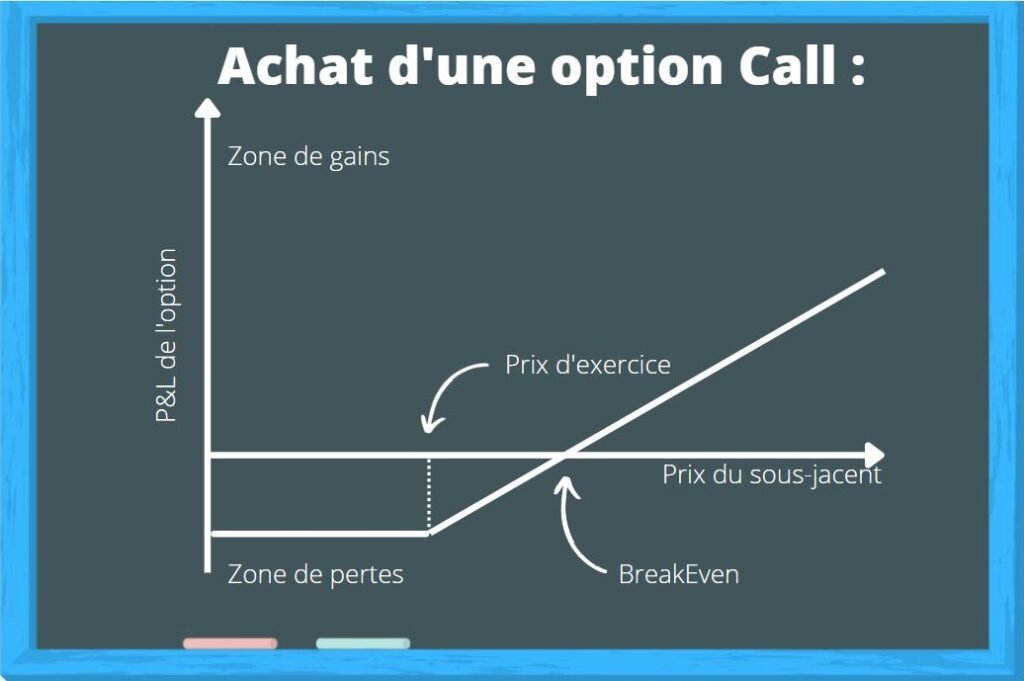

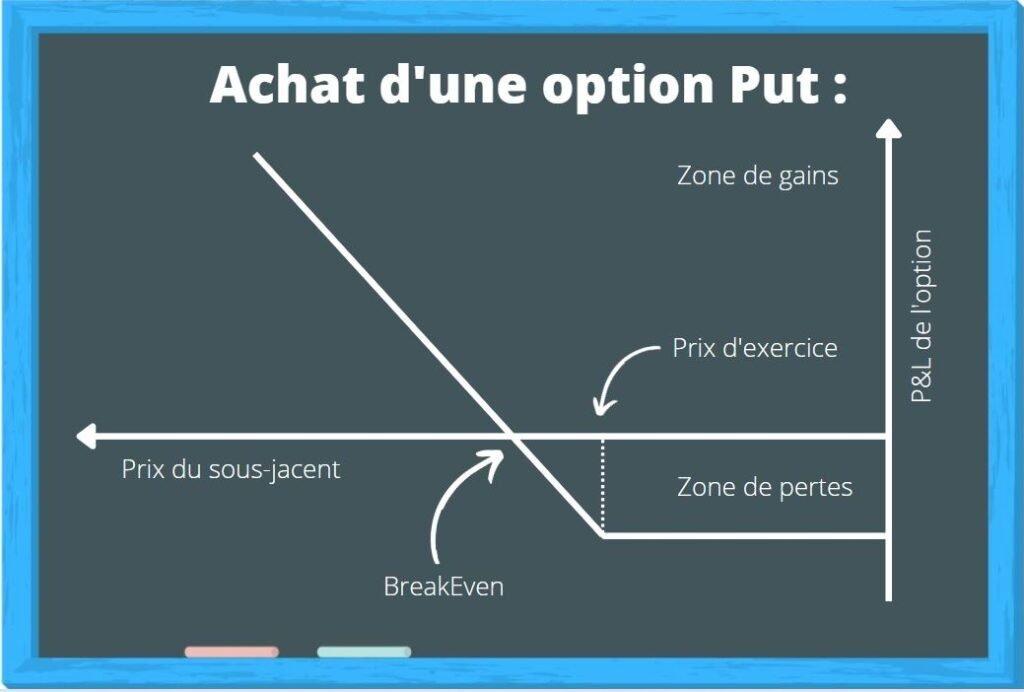

La stratégie basée sur l’achat d’options offre aux investisseurs la flexibilité d’acheter ou de vendre un actif à un prix prédéterminé à une date ultérieure. Cette approche permet de limiter leur risque au montant de la prime payée au vendeur, tout en offrant un potentiel de profit théoriquement illimité.

Exemple d'achat d'un CALL :

Exemple d'achat d'un PUT :

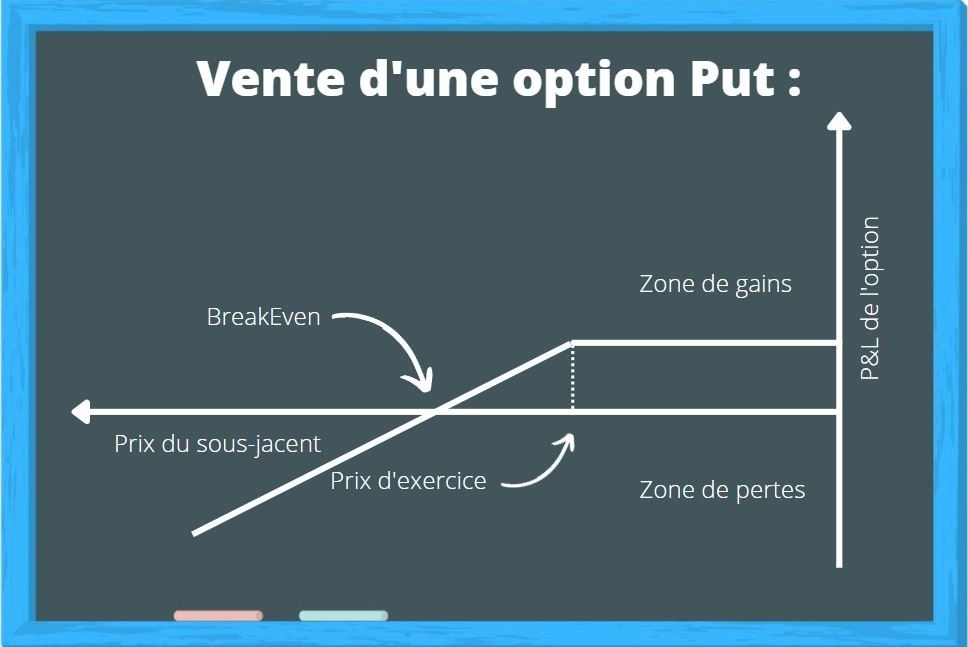

À l’inverse, une stratégie de vente d’options consiste à vendre à un acheteur le droit d’acheter ou de vendre un actif sous-jacent, moyennant une prime.

L'exemple de vente d'un CALL :

Exemple de vente d'un PUT :

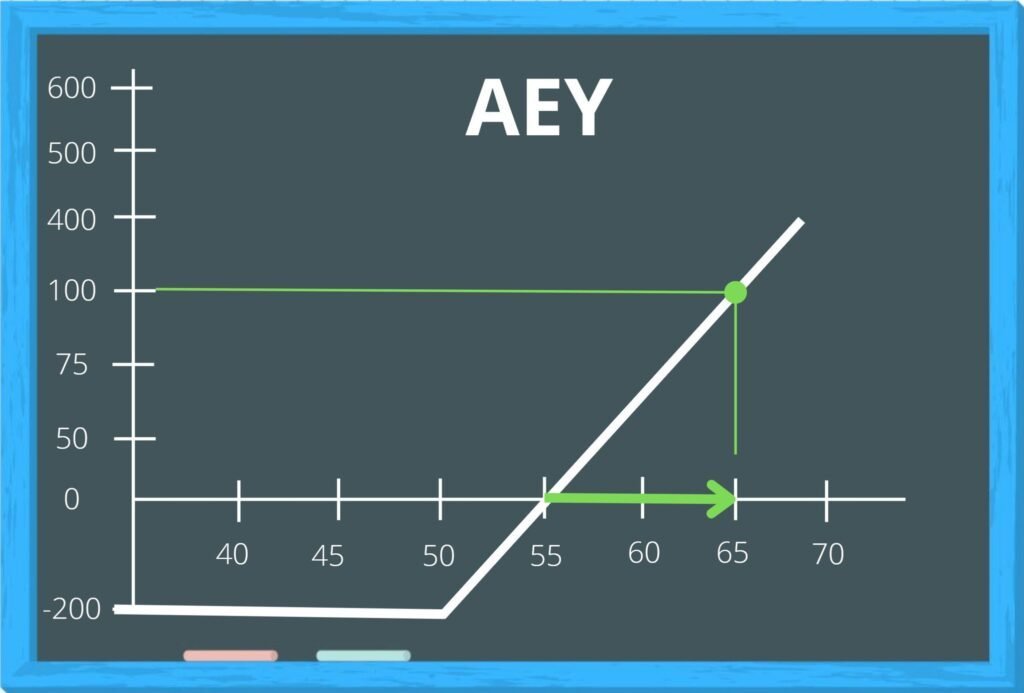

Si vous détenez 100 actions de la société AEY qui se négocie à 50 $ par action, vous pouvez envisager de vendre une option d’achat sur ces actions. Vous avez alors un acheteur d’options qui est prêt à payer une prime pour acheter le droit d’acheter vos actions à un prix déterminé, appelé prix d’exercice, à une date future spécifiée dans le contrat d’option. Si le cours de l’action reste inférieur au prix d’exercice, l’option expire sans valeur, vous conservez la prime et vos actions. Cependant, si le cours de l’action monte au-dessus du prix d’exercice, l’acheteur d’options peut exercer son droit d’acheter vos actions au prix convenu. La vente d’options peut être une stratégie rentable, mais elle n’est pas exempte de risques, comme celui de devoir vendre l’actif sous-jacent à un prix inférieur à son cours sur le marché.

Analogie d'un contrat d'assurance

En envisageant une option comme une « assurance » contre un événement spécifique, nous pouvons mieux comprendre son fonctionnement. Dans ce scénario imaginez que vous ayez une voiture. Pour vous protéger vous achetez une « option » d’assurance, pour laquelle vous payez une prime. Cette prime équivaut au coût initial de l’option, tout comme dans le cas des options. L’assurance a une date d’expiration généralement une année à partir de la souscription. Vous avez le droit, mais non l’obligation de faire une réclamation si un accident se produit. Si aucun accident ne survient pendant la période de validité, elle expire sans valeur, tout comme une option qui n’est pas exercée. Mais en cas d’accident, vous exercez votre d’assurance, ce qui vous permet de demander une indemnisation à l’assureur pour couvrir les coûts imprévus. De manière similaire, les options confèrent aux investisseurs des droits sur des actifs financiers à une date future, leur permettant de gérer le risque, de spéculer ou de mettre en place des stratégies.

Les composants d'un contrat d'options

- L'actif sous-jacent : Qui peut être une action, un indice, une matière première, une devise etc

- Le prix d'exercice : Qui est le prix auquel l’acheteur peut exercer l’option.

- La date d'expiration : Celle-ci est la date à laquelle l'option doit être exercée, sinon elle expirera sans valeur.

- La prime : Est le prix que l'acheteur paie pour l'option et que le vendeur perçoit.

Les contrats d’options peuvent être comparés à la négociation d’actions, tout en présentant certaines différences essentielles. Alors que les actions sont une participation dans une entreprise, les contrats d’options sont un contrat qui donne à l’acheteur le droit d’acheter ou de vendre l’actif sous-jacent.

Introduction aux grecs des options

Les grecs sont un ensemble de mesures qui décrivent la sensibilité du prix d’une option à divers facteurs, comme le prix de l’actif sous-jacent, le temps, la volatilité etc.

Il existe cinq grecs d’options incontournables : Delta, Gamma, Theta, Vega et Rho

- Le Delta mesure la sensibilité du prix de l’option aux variations du prix de l’actif sous-jacent.

- Le Gamma mesure la sensibilité de Delta aux variations du prix de l’actif sous-jacent.

- Le Theta mesure la sensibilité du prix de l’option aux changements dans le temps.

- Le Vega mesure la sensibilité du prix de l’option aux variations de la volatilité implicite de l’actif sous-jacent.

- Le Rho mesure la sensibilité du prix de l’option aux variations des taux d’intérêt.

Les stratégie d'option

On dénombre différents types de stratégies de négociation d’options

Stratégie d'achat d'options Call

Cette stratégie implique l’achat d’options call pour parier sur la hausse du prix d’un actif sous-jacent.

Par exemple, si un investisseur anticipe une hausse du prix de l’action de l’entreprise AEY, il peut acheter une option call.

Stratégie de vente d'options Put

Cette fois-ci au contraire, on pratique la vente d’une option put pour parier sur la hausse du prix d’un actif sous-jacent. Dans cette optique, l’investisseur anticipe une hausse du prix de l’action d’une entreprise.

L’achat d’un call et la vente d’un put sont deux stratégies différentes. L’achat d’un call est une stratégie dans laquelle l’investisseur achète un contrat d’option qui lui donne le droit d’acheter une action à un prix fixe (prix d’exercice) avant ou à une date d’expiration donnée. Comme on l’a vu, cette stratégie est utilisée lorsque l’investisseur s’attend à ce que le cours de l’action augmente.

La vente d’un put quant à elle, est une stratégie dans l’investisseur vend un contrat d’option. Cette stratégie est utilisée lorsque qu’il est optimiste quant à l’évolution du cours de l’action et s’attend à ce que le cours reste stable ou augmente.

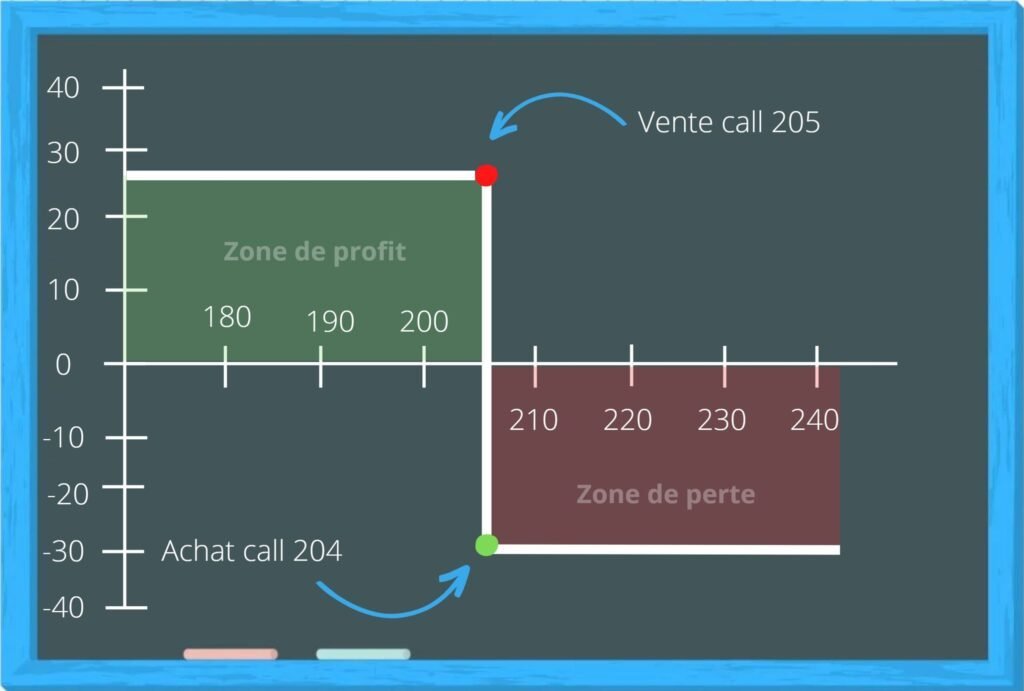

La strategie du Spread

La stratégie du spread implique la combinaison de l’achat et de la vente simultanée de deux options différentes pour réduire le coût total et le risque associé à la transaction.

Par exemple, un investisseur peut acheter une option d’achat à un prix d’exercice de 204 $ et vendre une option d’achat pour le même actif à un prix d’exercice de 205 $. Cette stratégie permet à l’investisseur de réaliser un profit si le prix de l’actif se situe entre 0 $ et 205 $.

Nous avons introduit ici trois exemples de stratégies d’options, mais il en existe beaucoup d’autres. Que vous pouvez les retrouver dans la section « Stratégies ».

Pour conclure

- Les contrats d’options sont des produits dérivés qui peuvent vous aider à augmenter vos rendements ou à gérer vos risques si celles-ci sont correctement maîtrisées, car comme tout produit financier, elle présente des risques de perte de capitaux.

- Les deux types d'options sont les options d'achat (CALL) et les options de vente (PUT), chacune ayant ses propres caractéristiques.

- Les Grecques d’options sont un ensemble de mesures qui décrivent la sensibilité du prix d’une option à divers facteurs.

- Il existe plusieurs stratégies de négociation d'options, chacune ayant ses propres avantages et inconvénients.

Recevez nos articles et analyses directement dans votre boîte mail. Abonnez-vous dès maintenant à notre newsletter gratuite et ne manquez pas nos dernières actualités.

Consultez nos articles pour en apprendre davantage sur le fonctionnement des options et sur notre approche unique à leur égard.

Explorez nos différentes approches en matière d’options, allant du classique ‘Iron Condor’ à nos structures les plus spécifiques.

Cette section centralise toutes nos études et analyses qui s’appuient principalement sur nos outils et indicateurs.

Vous débutez avec les options et vous ne savez pas par où commencer ? Cette section est faite pour vous !

Les articles, conseils, commentaires et opinions formulés sur Sigmas7 n’ont pas pour vocation de constituer des conseils en investissement au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier ou des contrats financiers énumérés à l’article 314-31-1 du RGAMF et à l’article L. 533-12-7 du code monétaire et financier. En outre, ils ne peuvent remplacer un conseil personnalisé prodigué par une personne habilitée à la suite d’une étude approfondie des besoins de son client. Sigmas7 n’est en aucun cas une offre de conseil en investissement ni une incitation quelconque à acheter ou vendre des instruments financiers. À toutes fins utiles, nous rappelons à nos lecteurs que les performances passées ne préjugent pas des performances futures et que l’investissement comporte un risque de perte en capital.