Le Theta

Sommaire

Introduction

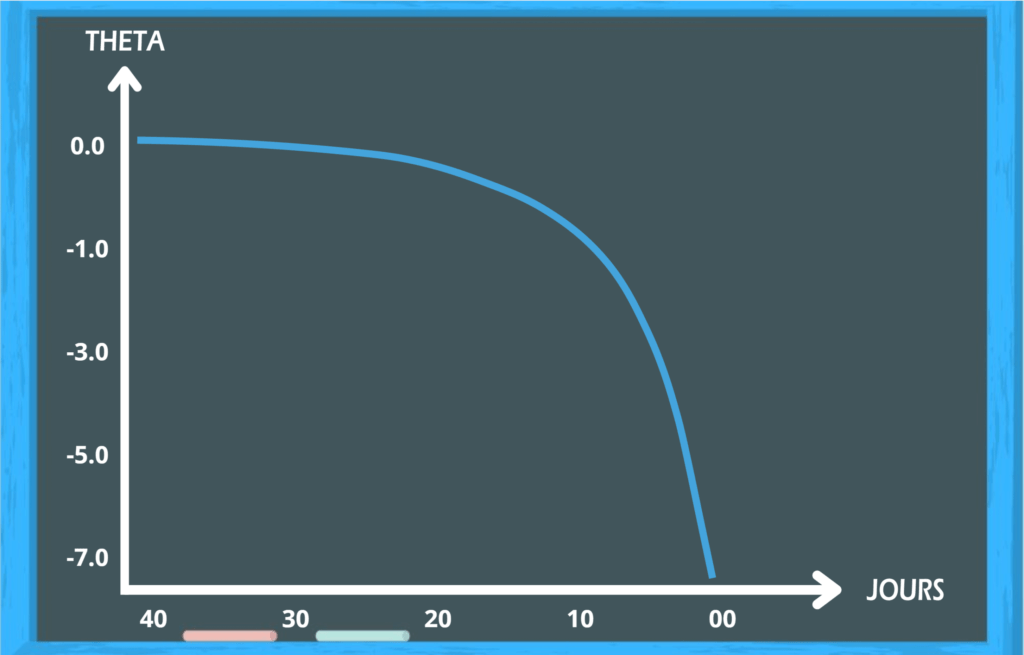

Le theta fait partie de la famille des grecs. À l’inverse du delta, qui mesure la sensibilité du prix de l’option vis-à-vis du marché, ou du vega, qui mesure la sensibilité à la volatilité, le theta mesure la sensibilité de l’option en fonction du temps. C’est-à-dire la réduction ou l’augmentation de la valeur d’une option à mesure que le temps passe et qu’elle approche de sa date d’expiration. Le theta quantifie la vitesse à laquelle l’option perd de sa valeur chaque jour qui la rapproche de son expiration. Il est exprimé sous forme d’un nombre négatif lorsque l’on achète une option, ou positif si l’on vend une option. Par exemple, un theta de -0,05 signifie que la valeur de l’option diminuera de 0,05 $ chaque jour, et inversement.

Pourquoi le theta est-il important ?

Mise en situation :

Imaginons que vous ayez acheté une option d’achat (call option) sur l’action AEY avec un prix d’exercice de 100 $, une date d’expiration de 30 jours, votre pricer vous indique un theta de -0,05. Ainsi, chaque jour passant, votre option perd 0,05 $. En admettant que toutes les autres variables inhérentes à son prix soient fixes dans le cas de cet exemple.

La gestion efficace des risques est primordiale, et c’est ici que le Theta entre en jeu. Il va vous indiquer dans quelle mesure votre stratégie est à risque vis-à-vis du temps qui passe. En analysant la vitesse à laquelle la valeur d’une option diminue, ou augmente, vous pouvez adapter vos stratégies en conséquence. De plus, le Theta se révèle être un indicateur intéressant dans le choix des options à intégrer dans votre stratégie de trading. Par exemple, les options à longue échéance tendent à avoir une dégradation moindre, illustrée par des valeurs Theta plus basses, comparativement à celles à échéance courte avec des Theta élevés.

- Jour 1 : Le prix de l'option est de 5 $ (500 $ pour un contrat d'option standard de 100 actions). À ce stade, si le prix de l'action AEY reste stable, la valeur du Theta indique que l'option perdra 0.05 $ en valeur chaque jour uniquement à cause de la dégradation du temps.

- Jour 10 : Après 10 jours, en supposant que tous les autres facteurs comme le prix, la volatilité implicite, etc., restent constants, la dégradation du temps aura réduit la valeur de l'option de 0.50 $ (10 jours x 0.05 $ de perte quotidienne due au Theta), laissant la valeur de l'option à 4.50 $.

- Jour 30 (Date d'expiration) : Si le prix de l'action AEY n'a pas évolué et que les autres "Grecs" (Delta, Gamma, Vega) n'ont pas eu d'impact significatif, l'effet cumulatif du Theta sur la période de 30 jours aurait réduit la valeur de l’option à 1.50 $ à l'expiration.

Le jour de l’expiration, l’option est uniquement constituée d’une valeur intrinsèque. Celle-ci a perdu l’intégralité de sa valeur extrinsèque (ou communément appelée valeur temps). L’érosion de la valeur temps d’une option n’est pas linéaire mais s’accélère à mesure que la date d’expiration approche. C’est pourquoi prêter attention à la valeur du Theta est quelque chose de primordial, en fonction de la stratégie que vous adoptez

Le comportement de Theta dans différentes situations

Le Theta se comporte différemment selon la situation de l’option, c’est-à-dire selon qu’elle est dans la monnaie (ITM), à la monnaie (ATM) ou hors de la monnaie (OTM).

In-the-Money (ITM)

Les options ITM ont une valeur intrinsèque, et leur valeur ne s’érodera pas aussi rapidement en raison de la dégradation du temps. En conséquence, les options ITM ont généralement des valeurs Theta inférieures à celles des options ATM et OTM.

At-the-Money (ATM)

Les options ATM ont les valeurs Theta les plus élevées, car elles sont les plus sensibles à la dégradation temporelle. En effet, leur valeur totale est constituée de valeur extrinsèque, qui s’érode à mesure que l’option approche de sa date d’expiration. En conséquence, les options ATM subissent la réduction de valeur la plus importante en raison de la dégradation du temps.

Hors de la monnaie (OTM)

Les options OTM ont également des valeurs Theta élevées, car leur valeur est entièrement extrinsèque (valeur temps). Cependant, leur dégradation dans le temps s’accélère à mesure que la date d’expiration approche, pour finalement atteindre un point où l’option expire sans valeur si celle-ci reste hors de la monnaie.

Pour conclure

La mesure du Theta peut être positive ou négative. Elle quantifie la somme que perd ou gagne une option chaque jour à mesure qu’elle se rapproche de sa date d’expiration. Le Theta fait partie intégrante des stratégies d’option et vous aide à évaluer les risques liés au temps. Comme pour les autres paramètres grecques, il est important de noter que le comportement du Theta fluctue en fonction de sa localisation ITM, ATM, ou OTM.

Recevez nos articles et analyses directement dans votre boîte mail. Abonnez-vous dès maintenant à notre newsletter gratuite et ne manquez pas nos dernières actualités.

Découvrez également :

Consultez nos articles pour en apprendre davantage sur le fonctionnement des options et sur notre approche unique à leur égard.

Explorez nos différentes approches en matière d’options, allant du classique ‘Iron Condor’ à nos structures les plus spécifiques.

Cette section centralise toutes nos études et analyses qui s’appuient principalement sur nos outils et indicateurs.

Vous débutez avec les options et vous ne savez pas par où commencer ? Cette section est faite pour vous !

Les articles, conseils, commentaires et opinions formulés sur Sigmas7 n’ont pas pour vocation de constituer des conseils en investissement au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier ou des contrats financiers énumérés à l’article 314-31-1 du RGAMF et à l’article L. 533-12-7 du code monétaire et financier. En outre, ils ne peuvent remplacer un conseil personnalisé prodigué par une personne habilitée à la suite d’une étude approfondie des besoins de son client. Sigmas7 n’est en aucun cas une offre de conseil en investissement ni une incitation quelconque à acheter ou vendre des instruments financiers. À toutes fins utiles, nous rappelons à nos lecteurs que les performances passées ne préjugent pas des performances futures et que l’investissement comporte un risque de perte en capital.