Nos Analyse

Étude de cas : trader un signal directionnel avec les options sur l'indice S&P500

Objectif de cette analyse :

- Appliquer la stratégie du vertical spread suite à un signal directionnel

Une fois n’est pas coutume, notre objectif n’est pas d’utiliser les options dans une stratégie de gestion de delta ou de volatilité, mais pour faire du trading directionnel via la stratégie du vertical spread.

Introduction

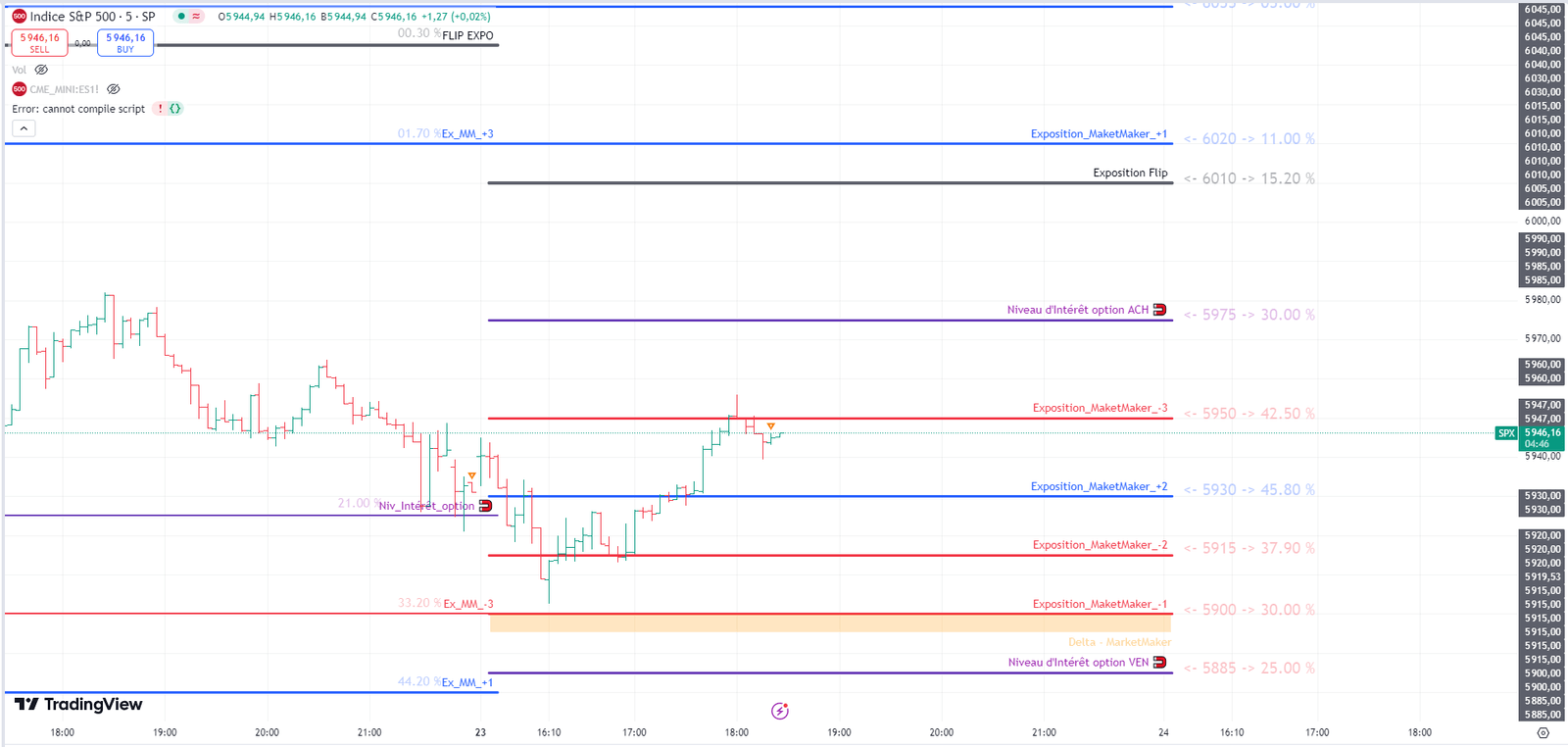

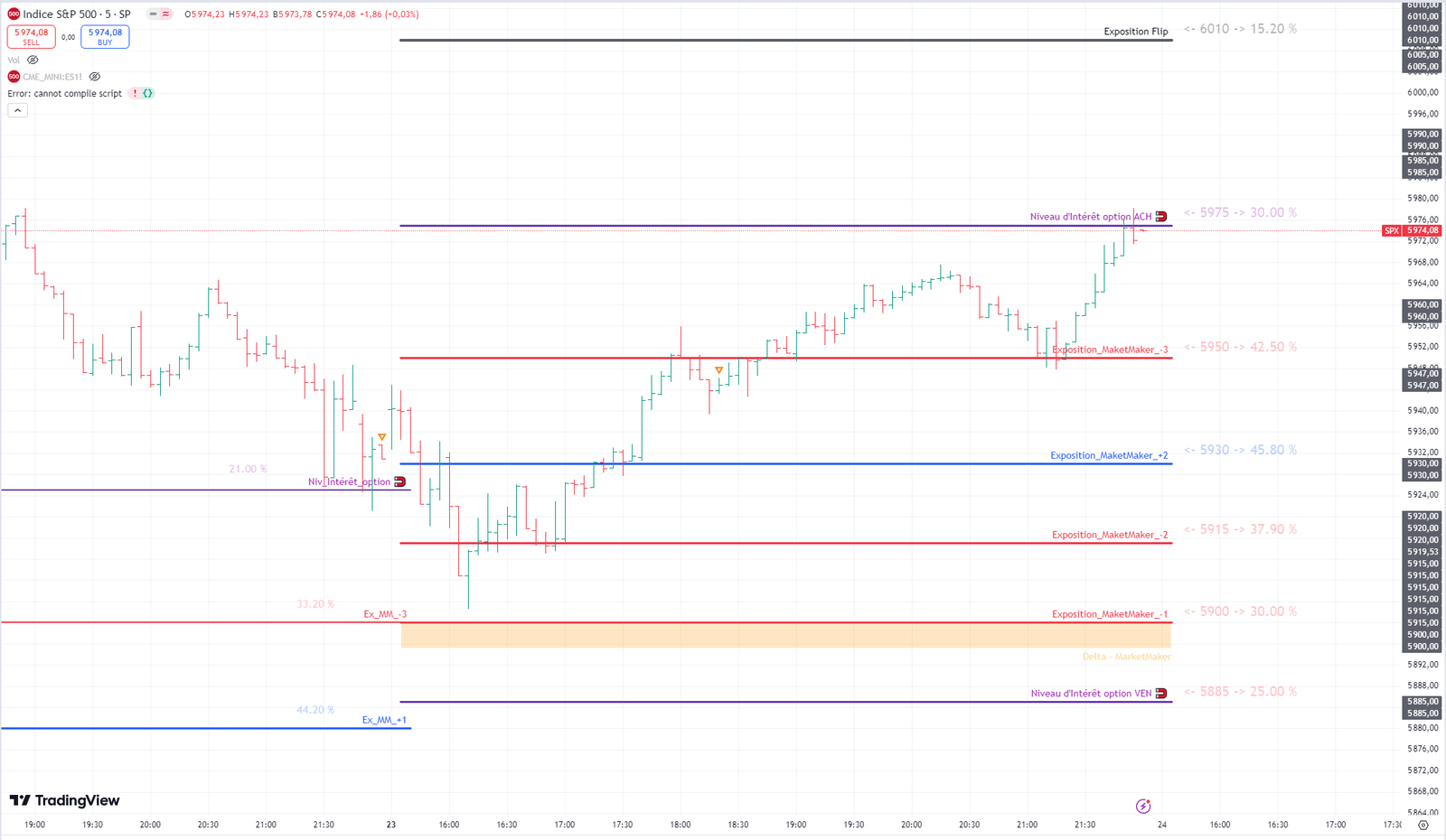

Notre objectif aujourd’hui va être d’anticiper une hausse du marché entre aujourd’hui le 23 décembre 2024 et le 2 janvier 2025. D’un point de vue graphique, une reprise semble s’amorcer, le tout confirmé par nos indicateurs. Même si le marché évolue toujours sous le niveau flip, comme dit dans l’introduction, une fois n’est pas coutume et cela est l’occasion d’aborder la mise en place d’une structure option : le vertical spread pour jouer une hausse de marché.

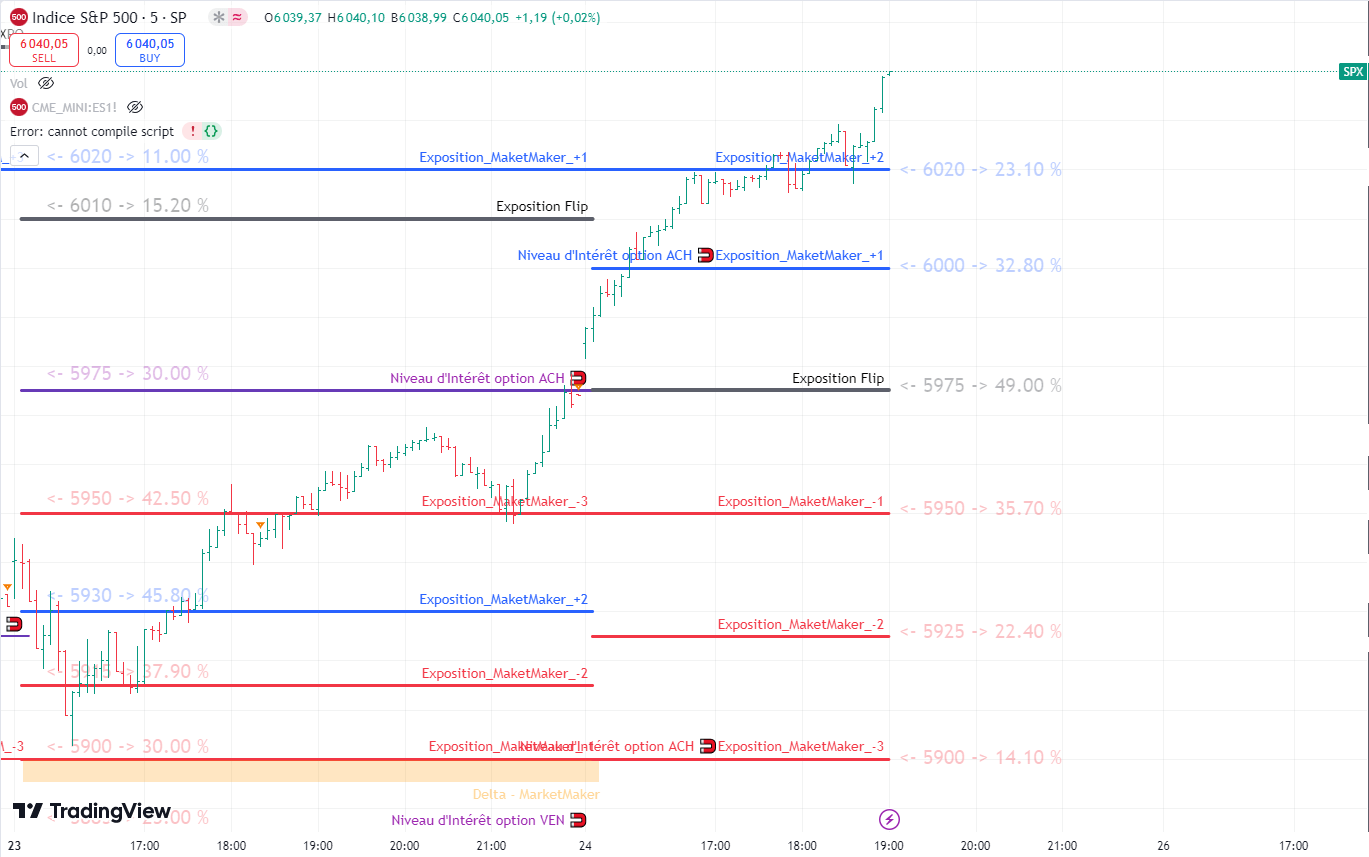

Le contexte graphique

Peu importe la stratégie employée, énoncer les paramètres du marché ainsi que les mouvements attendus doit rester un réflexe, même si, dans le cas d’un vertical spread à l’achat, notre risque et notre profit sont capés à la hausse et à la baisse.

Le signal

Fin de semaine dernière, un de nos indicateurs a généré un signal. Le début de séance aujourd’hui nous confirme une reprise, ou du moins des probabilités de succès en notre faveur. Ce signal est plutôt moyen terme. Notre objectif maintenant va être d’anticiper une hausse du marché afin d’extraire de la plus-value principalement du delta, tout en gardant notre risque sous contrôle.

Le marché

- Dernière cotation 5946.16

- Value at risk haute 6078

- Value at risk basse 5790

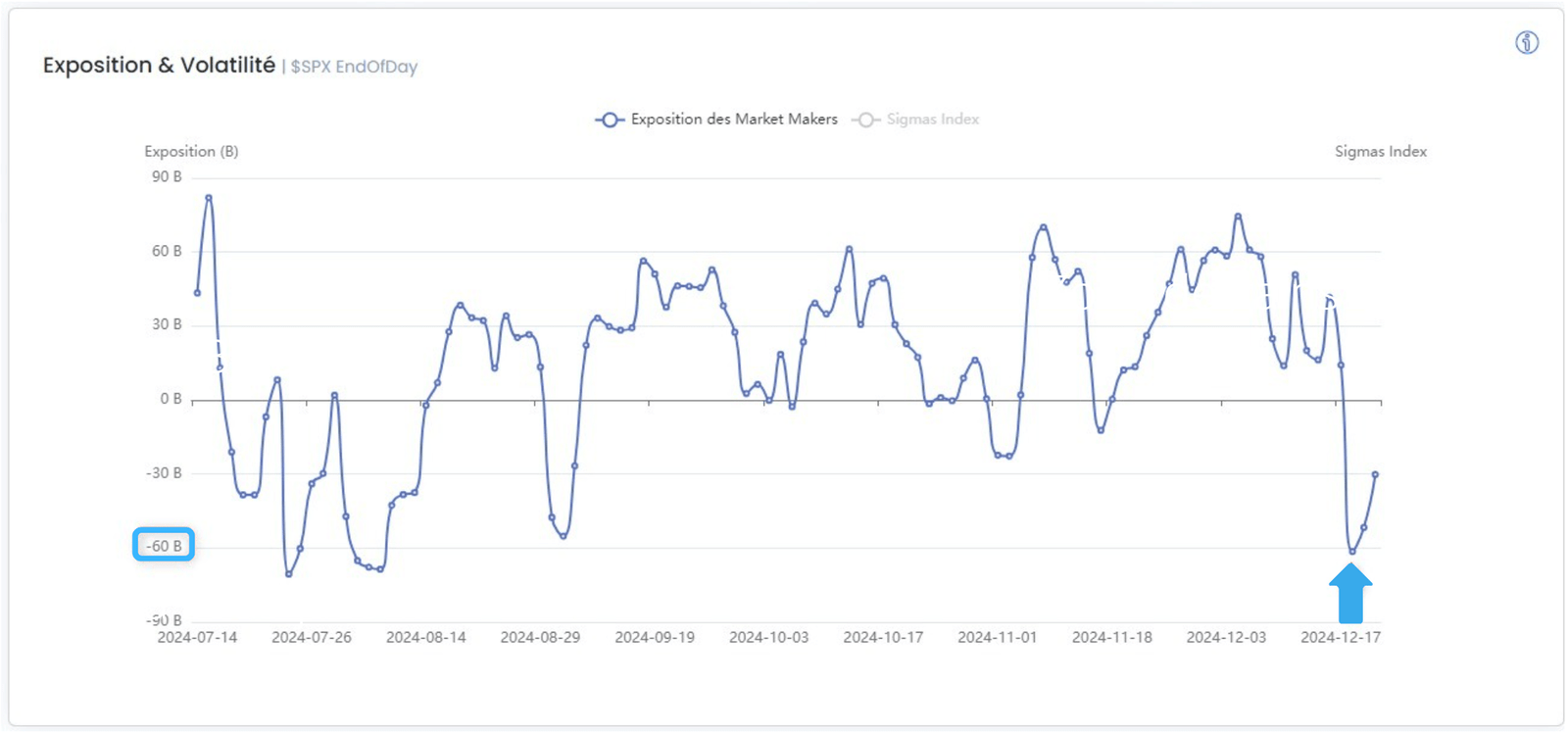

Comment sont générés ces signaux ?

L’exposition Market Maker sur ce graphique est représentée de façon historique (axe des X). Le cumul de l’exposition totale des acteurs de marché est, lui, représenté sur l’axe des Y. Leur exposition s’exprime en milliards de dollars, celle-ci se concentre dans des zones spécifiques sur les marchés, desquelles découlent nos niveaux (cf. image « Le contexte graphique »).

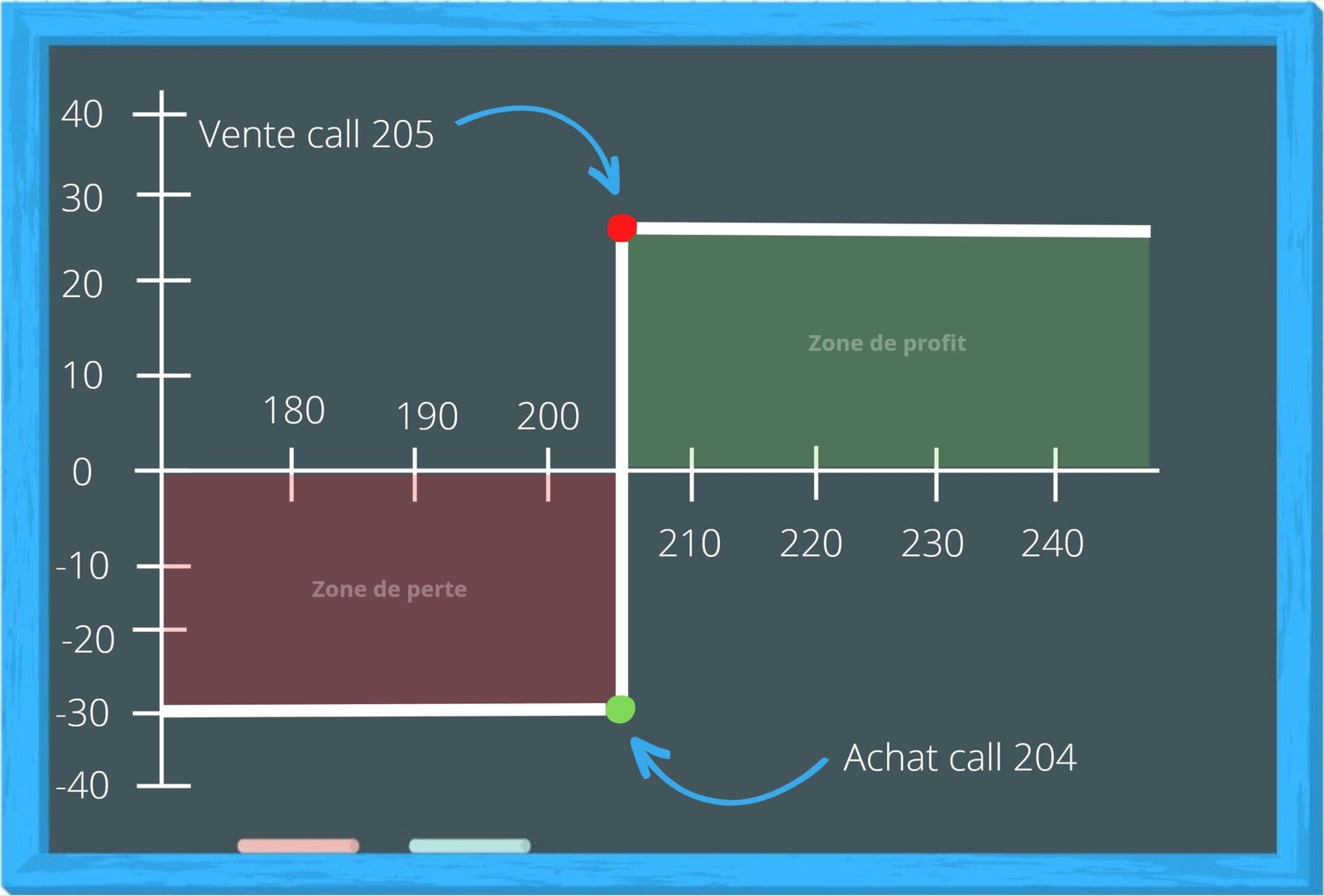

En quoi consiste le long vertical spread ?

Le Long Spread est une stratégie haussière à delta positif. Elle combine l’achat et la vente d’options Call ou Put à différents prix d’exercice, mais à la même échéance. Avec cette stratégie, le profit comme le risque sont tous deux limités

Cette stratégie vous intéresse et vous souhaitez en apprendre plus ? Un article qui reprend le concept du vertical spread est disponible.

Le Long Call Spread est essentiellement une stratégie orientée à la hausse, qui se base sur l’utilisation d’options d’achat. En achetant une option d’achat avec un prix d’exercice inférieur, vous spéculez sur une augmentation de la valeur de l’actif sous-jacent. Toutefois, simultanément, vous vendez une option d’achat dotée d’un prix d’exercice supérieur, ce qui modère votre risque et diminue le coût total de la mise en œuvre de cette stratégie.

L’atout principal de cette approche est la maîtrise du risque tout en ayant la possibilité de bénéficier de la valorisation de l’actif. Si le prix de l’actif grimpe, la valeur de l’option d’achat que vous avez acquise s’accroît également, offrant des perspectives de gains. Néanmoins, la vente de l’option d’achat à un prix d’exercice plus élevé limite les pertes potentielles à un seuil défini

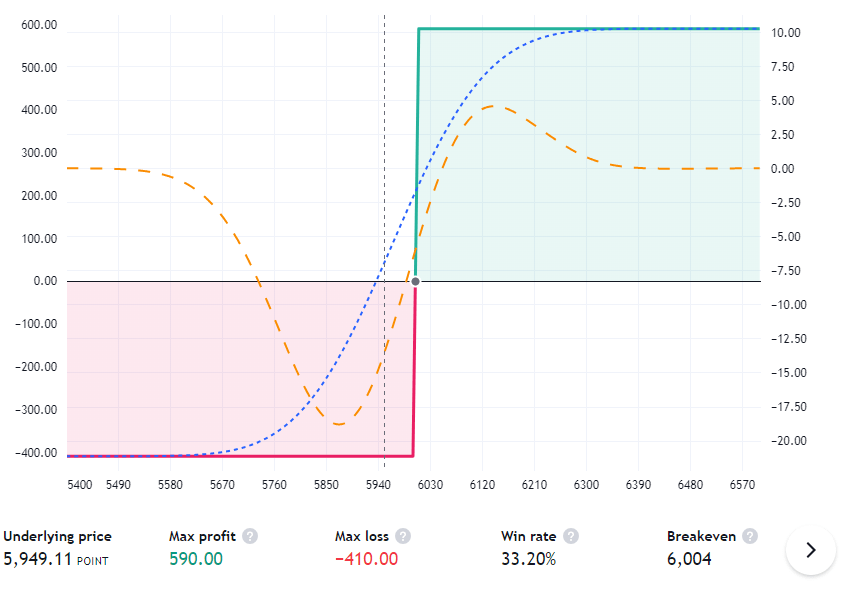

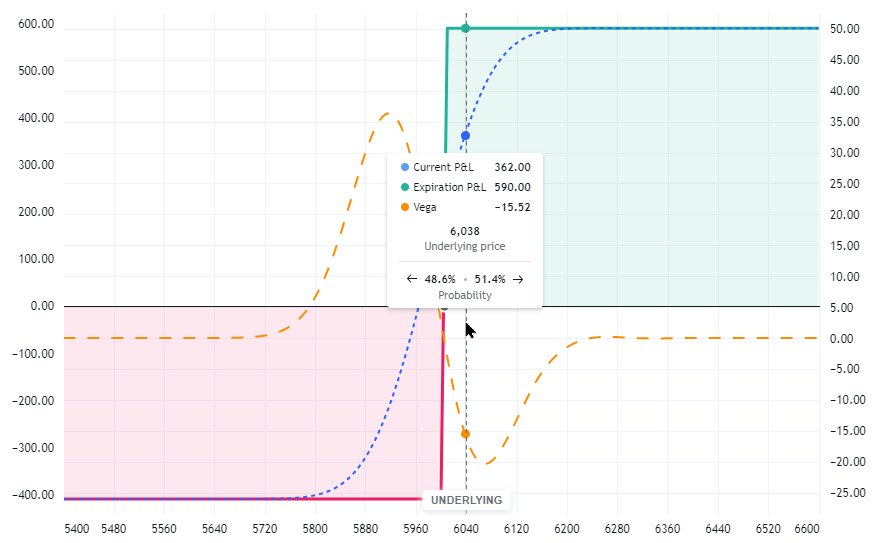

Notre structure option concrètement

Nous anticipons une hausse du marché, nous avons donc acheté un vertical spread. Comme nous l’avons vu ensemble précédemment, un vertical spread se compose de deux options : une option d’achat et une option de vente. D’après notre analyse, nous pensons que d’ici le 2 janvier 2025, l’indice S&P 500 ($SPX) dépassera les 6010 points.

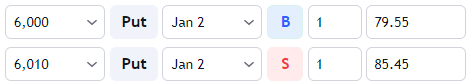

Nous avons donc construit notre spread de la manière suivante :

- Achat d'une option Put 6000 échéance 2 janvier 2025. Étant acheteur d'options, nous avons dépensé 79,55 $ (x100).

- Vente d'une option Put 6010 échéance 2 janvier 2025. Cette fois, nous sommes vendeurs d'options et nous récoltons la prime, qui est de 85,45 $ (x100).

Les deux options combinées forment notre vertical spread haussier.

Quels sont nos paramètres de risque/gain :

Un des critères qui fait qu’un vertical spread est une stratégie parfaite pour débuter sur les options est qu’elle possède des variables de gain et de perte fixes à l’échéance, à condition d’avoir un compte cash et une structure relativement petite. Dans le cas où certains spreads sont très larges, votre broker pourrait vous faire bénéficier d’un certain levier.

- Notre profit maximal est estimé à 590 $.

- Notre perte maximale est estimée à -410 $ à l'échéance, c'est-à-dire le 2 janvier 2025.

Si vous souhaitez en savoir plus sur l’interprétation du payoff, un article aborde cela beaucoup plus en détail : Un graphique dit de payoff possède une multitude de données comme le breakeven, les zones de gain ou de perte, sans compter les courbes de perte et de profit ainsi que les données grecques qui évoluent à chaque instant.

Nos scénarios :

Les deux scénarios possibles au 2 janvier sont les suivants :

Le marché a clôturé au-dessus de 6010

- Le call acheté (strike 6000) sera dans la monnaie (in-the-money), il aura une valeur intrinsèque équivalente à la différence entre le prix de clôture et le strike 6000.

- Le call vendu (strike 6010) sera également dans la monnaie, mais vous aurez l'obligation de vendre

Votre gain est limité à la différence entre les deux strikes, moins le coût net payé pour construire le spread. Vous obtenez le profit maximal prédéfini pour cette stratégie.

Le marché a clôturé en dessous de 6000

- Le call acheté (strike 6000) sera hors de la monnaie (out-of-the-money) et expirera sans valeur.

- Le call vendu (strike 6010) sera également hors de la monnaie et expirera sans valeur.

Votre perte est limitée au montant net payé pour construire le spread, ce qui correspond au coût initial de la stratégie.

Dans notre exemple, seul le scénario à l’expiration est abordé, mais les options peuvent s’acheter et se vendre à n’importe quel instant. Chaque option possède une valeur à l’instant T. Le concept de P&L (Profit and Loss) à l’instant T sur les options correspond à l’évaluation de votre gain ou perte actuelle sur une position en options, à un moment donné avant son expiration. Contrairement au P&L à l’échéance (où les résultats sont déterminés uniquement par la valeur intrinsèque), le P&L à l’instant T prend en compte plusieurs facteurs qui influencent la valeur actuelle de l’option.

- Édit 23 décembre : close américain

Jusqu’à présent, notre scénario est valide. Les niveaux d’Exposition Market Maker ont joué leur rôle.

- Édit 24 décembre : close américain

À la clôture du mardi 24 décembre, le marché a gagné 1,62 % depuis la mise en place de la stratégie.

Notre vertical spread continue de se valoriser. Le prix ayant dépassé notre strike vendu, en plus du delta, le theta vient jouer son rôle, gonflant notre P&L.

- Prix S&P500 : 6040.04

- Max profit : +590

- Max loss: -410

- Delta : +4

- Theta: +2.28

- Vega : -15.52

- P&L : +362$

Conclusion

Cette étude de cas a été l’occasion de présenter la stratégie du vertical spread dans un contexte de trading directionnel, tout en mettant l’accent sur l’utilisation de nos outils d’Exposition Market Maker, appliqués aux options sur l’indice S&P 500.

Dans un souci de clarté et de pédagogie, certains paramètres ont été volontairement simplifiés afin de proposer une approche accessible et compréhensible. Pour ceux qui souhaitent approfondir leurs connaissances, des articles détaillés traitant des aspects plus techniques sont disponibles dans la section blog de sigmas7.com. Nous vous invitons à les consulter pour explorer davantage ce sujet.

- Actif : SPX (Indice)

- Date : 23/12/2024

- Type : Etude de cas

- Outil : Exposition MM

- Stratégie : Vertical

Etude de cas

- Actif : SPX (Indice)

- Date : 03/12/2024

- Type : Etude de cas

- Outil : Exposition MM

Cette étude aborde le comportement du prix au cours de la journée du 3 décembre 2024, en relation avec nos outils et nos niveaux, afin d’introduire leur utilisation.

Recevez nos articles et analyses directement dans votre boîte mail. Abonnez-vous dès maintenant à notre newsletter gratuite et ne manquez pas nos dernières actualités.

Découvrez également :

Consultez nos articles pour en apprendre davantage sur le fonctionnement des options et sur notre approche unique à leur égard.

Explorez nos différentes approches en matière d’options, allant du classique ‘Iron Condor’ à nos structures les plus spécifiques.

Cette section centralise toutes nos études et analyses qui s’appuient principalement sur nos outils et indicateurs.

Vous débutez avec les options et vous ne savez pas par où commencer ? Cette section est faite pour vous !

Les articles, conseils, commentaires et opinions formulés sur Sigmas7 n’ont pas pour vocation de constituer des conseils en investissement au sens des articles L. 321-1 et D. 321-1 du Code Monétaire et Financier ou des contrats financiers énumérés à l’article 314-31-1 du RGAMF et à l’article L. 533-12-7 du code monétaire et financier. En outre, ils ne peuvent remplacer un conseil personnalisé prodigué par une personne habilitée à la suite d’une étude approfondie des besoins de son client. Sigmas7 n’est en aucun cas une offre de conseil en investissement ni une incitation quelconque à acheter ou vendre des instruments financiers. À toutes fins utiles, nous rappelons à nos lecteurs que les performances passées ne préjugent pas des performances futures et que l’investissement comporte un risque de perte en capital.